Все о скоринге, или как робот выдает вам займы

Многие украинцы вынуждено столкнулись с ситуацией, когда срочно нужны деньги сегодня на банковскую карту. Чаще всего мы сталкиваемся с непомерными требованиями банков: от клиента просят предоставить справку о доходах, работать он должен обязательно по трудовой книжке, а лучше — найти залог или поручителя, который в крайнем случае этот самый кредит и выплатит.

Найпопулярніший займ

| Сума до: | 30 000 грн. |

|---|---|

| Ставка: | 0,25% |

| Термін: | До 30 днів |

- Огромное количество акций и специальных предложений.

- Много вариантов погашения кредита – с помощью личного кабинета, терминала, банковского отделения и автоматическое списание с карты по согласию клиента.

Но к счастью в современном мире существуют еще и микрофинансовые структуры. И большинство из них из-за возрастающей конкуренции все чаще применяют для одобрения кредита специальный алгоритм, так называемую скоринг-программу, которая автоматически определяет, сможете ли вы отдать компании взятую ссуду. При использовании такой системы процесс ускоряется, а вероятность одобрения займа растет.

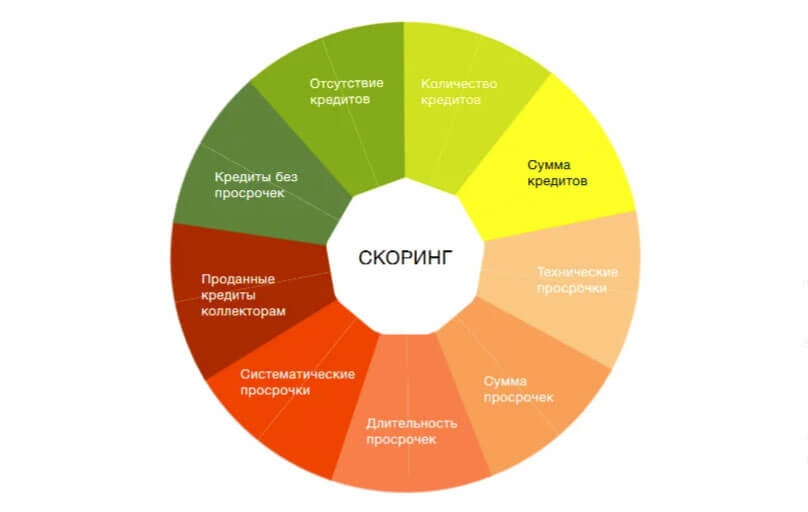

Параметры оценки заемщиков скоринг-системой

Для начала давайте разберемся, откуда скоринг-программы могут черпать сведения о будущем клиенте. Все просто – это и бюро кредитных историй, и социальные сети и данные о ваших предыдущих кредитах.

Параметры скоринг-оценки могут немного отличаться в зависимости от конкретной микрофинансовой организации, поэтому рассмотрим самые распространенные.

Какие параметры оценивает робот:

- фамилия, имя, отчество клиента;

- возраст потенциального заемщика;

- паспортные данные;

- наличие прописки, совпадение места прописки и места жительства;

- другие контактные данные;

- семейное положение;

- наличие детей;

- наличие ссуд в других банках или МФО;

- кредитную историю;

- уровень дохода;

- образование;

- занимаемую должность.

Очень важно указывать при подаче заявки только достоверные данные о себе. Постарайтесь не делать в анкете ошибок. Помарка всего в одной букве может привести к тому, что скоринг-система не сможет вас идентифицировать.

Зачем нужен скоринг?

Основная цель скоринга – не только экономия времени и исключение человеческого фактора, а интеллектуальная оценка вашей платежеспособности. То есть скоринг нужен, для того чтобы оценить сможете ли вы реально выплатить кредит.

Проверка происходит в несколько этапов. Сначала оцениваются ваши контактные данные, потом кредитная история и других факторы. Не думайте, что МФО не узнает о ваших непогашенных кредитах, система взаимодействия между кредитными организациями в этом плане отлажена очень хорошо. Если в анкете есть такое поле – обязательно укажите их. Утаив свои старые кредиты, вы можете не получить новый, поскольку система расценит этот как обман. Ну а вероятность получить ссуду, имея еще несколько за плечами, достаточно большая.

Преимущества и недостатки скоринга

Как и любая автоматическая система, скоринг-оценка имеет свои преимущества и недостатки.

Преимущества:

- Убирается человеческий фактор, поскольку робот объективно оценивает ваши шансы.

- Риск отказа сводиться практически к нулю. На практике 99% кредитов, которые оценивались скоринг-системой, получают одобрение.

- Высокая скорость обработки данных. Для сравнения – робот проводит проверку всех данных за пару секунд, тогда как у менеджера на это уходят как минимум несколько минут.

- Даже если скоринг-система отказала в выдаче кредита, вы всегда можете связаться с кредитным консультантом и доказать ему, что вы платежеспособны и действительно нуждаетесь в кредите.

Недостатки:

- В отличие от кредитного консультанта робот не сможет посоветовать вам, что дополнительно можно предоставить для повышения шансов на получение займа.

- Существует риск отказа из-за допущенной орфографической ошибки в анкете. Поэтому скоринг-система только для внимательных граждан.

Как повысить свои шансы на получение кредита

| Сума до: | 50 000 грн. |

|---|---|

| Ставка: | до 1 % |

| Термін: | До 730 днів |

- Мгновенные кредиты онлайн по всей Украине

- От 0% на первый кредит

- Выдача денег производится в течение 15 минут

- Размер кредита от 500 - 50 000 грн.

- Срок кредитования до 2 лет

- Возраст от 18 лет

- Предоставляйте только верную информацию. Не стоит завышать свою зарплату на несколько нулей и при этом просить взаймы пару тысяч, скоринг-система не так глупа и быстро просчитает несоответствие.

- Не скрывайте информацию о своих просрочках или непогашенных кредитах, такие данные для доступны для МФО.

- Внимательно и грамотно заполняйте анкету. Не допускайте ошибок в своей фамилии и названии улиц. Это важно при автоматической оценке вашей анкеты.

Так что же все-таки лучше – общение с кредитным консультантом или скоринг-оценка? Мнения могут расходиться, но в последнее время все больше МФО выбирают для себя скоринг. Да и клиентам удобно – снижается вероятность ненужных звонков, повышаются шансы на получения кредита, а скорость выдачи денег увеличивается в разы.

Оновлено: